artiklar

Grafen som förutsäger börsen

Den historiskt starkaste faktorn för vilken avkastning en investerare fått på en tillgång är till vilket pris han/hon köpte den. Låg värdering har lett till hög framtida avkastning och vice versa. Är det annorlunda den här gången?

Warren Buffetts “best single measure” för att avgöra om börsen är högt eller lågt värderad är att sätta totalt börsvärde i relation till landets BNP. Över längre tidsperioder har börsens andel av BNP hållit sig relativt jämn och ett högre tal indikerar därför en högre värderad börs och vice versa. En del liknar lite förenklat denna uträkningen vid ett makroekonomiskt P/S-tal då totalt börsvärde jämförs med priset för en aktie och landets BNP med företagets totala värdeskapande/försäljning.

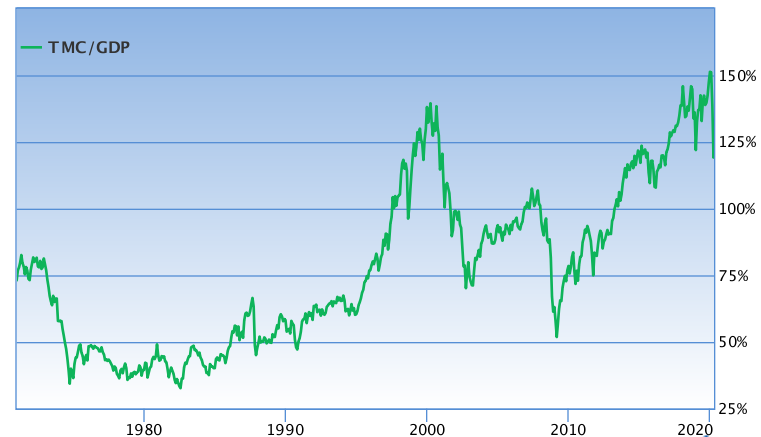

Börsvärde/BNP 1970-2020

Källa: Gurufocus.com

Som synes i grafen ovan har börsens värdering i relation till BNP rört sig i ett spann mellan som lägst 32% av BNP 1982, som högst 151% i februari 2020 och med en snittvärdering på ca 80%. Med i åtanke ser dagens börs allt annat än billig ut. Även efter den sk. coronakrashen ligger värderingen fortfarande på 130% av BNP, nära samma nivå som toppen av IT-bubblan år 2000.

Förväntad avkastning

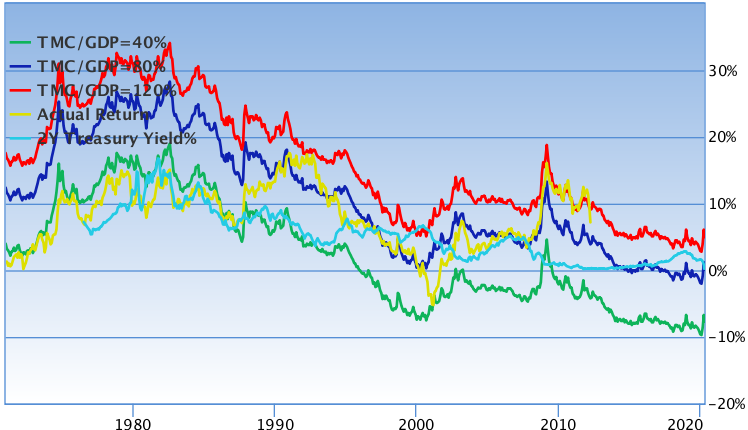

Den välkända hedgefondförvaltaren och tillika permabjörnen John Hussman har utifrån ovanstående värderingsmått byggt en modell för att räkna ut förväntad avkastning de kommande åtta åren (snittlängden på en konjunkturscykel). Enkelt sagt kan man säga att att Hussman sätter utdelningar och vinsttillväxt till ett historiskt snitt samtidigt som han låter aktuellt Börs/BNP trenda mot tre olika scenarier.

Källa: Gurufocus.com

Vad visar bilden?

Bilden ovan visar följande scenarier:

Grön linje: marknaden trendar från nuvarande nivå mot att bli undervärderad (TMC/GDP=40%)

Gul linje: marknaden trendar från nuvarande nivå mot att bli rättvist värderad (TMC/GDP=80%)

Röd linje: marknaden trendar från nuvarande nivå mot att bli övervärderad (TMC/GDP=120%)

Den gula linjen i bilden ovan släpar efter med åtta år och visar i efterhand vad det verkliga utfallet blev. År 2000 visade tex. den blåa grafen (base case) att börsen de kommande åtta åren skulle avkasta i snitt ca 0% årligen nominellt. Med facit i hand ser vi att den gula grafen i detta fall prickade förutsägelsen nästan exakt.

Idag visar modellen att en investerare som köper på dagens värderingsnivåer som base case bör räkna med en nominell avkastning på minus 0,1% årligen de kommande åtta åren.

Hur skall jag agera?

Hussmans modell har som syns i bilden ovan varit relativt pricksäker i att förutsäga avkastningen på en marknad som helhet. Det är även logiskt att börsen som andel av BNP borde ligga på en ganska stabil nivå över tid.

Med det sagt bör man som investerare inte sälja alla sin aktier i panik, att förutspå framtiden är otroligt svårt. Man skall komma ihåg att Hussman varit negativt inställd till börsen ända sedan 2013 och förlorat pengar på det i princip varje år.

En del saker kan faktiskt också var annorlunda den här gången. I en värld med nollräntor och enorma centralbankstimulanser kan dyrt fortsätta vara dyrt, eller till och med bli dyrare. De senaste åren har facit på har den faktiska avkastningen konstant följt det mest övervärderade scenariet i modellen.

Grundtipset blir som så ofta att diversifiera och sprida sina risker, inte bara mellan olika aktier utan också mellan tillgångsslag.

Postat av: KURT NILSSON