artiklar

Är indexinvestering vår tids bubbla?

Låga avgifter, enkla att spara i och nio fall av tio bättre avkastning än aktivt förvaltade fonder. När indexfonder säljs in till investeraren låter det nästan lite för bra för att vara sant. Två män som tror det är finanslegenderna Bill Ackman och Michael Burry.

Redan 2016 varnade Ackman, mest känd som grundare av Gotham Capital, i sitt brev till investerare att en värderingbubbla höll på att blåsas upp i indexfondsmarknaden. Ackman menade att det stora flödet till indexfonder blåser upp värderingarna i aktier som ingår i indexet jämfört med sådana som inte gör det.

Mer uppmärksamhet fick Michael Burry, mest känd för att ha förutspått subprimekrisen 2008, när han i september förra året liknande indexfonder med de CDOer som hjälpte till att blåsa upp bostadsbubblan i USA. I Bloombergs intervju sade Burry att det ökade sparandet i indexfonder och ETFer, precis som i CDOer 2008, skapar felprissättningar i underliggande tillgångar (aktier/bostadslån). När flödet till slut vänder väntar en rejäl krasch.

Finns det en indexbubbla?

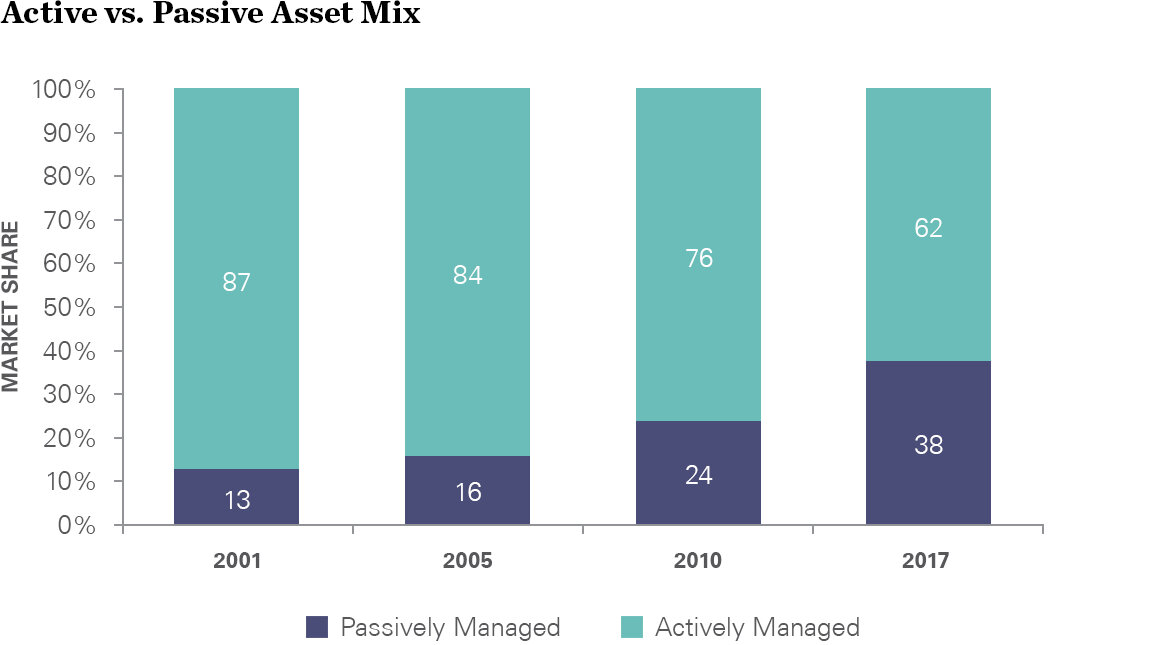

Det stämmer att kapital har flödet från aktiva fonder till indexfonder och EFTer de senaste åren. Från 2001 till 2017 ökade den passiva förvaltningens andel av amerikanernas fondförmögenhet från 13 till 38 procent och Moodys förutspår att det passiva kommer vara i majoritet redan nästa år.

Har detta då lett till felprissättningar?

För att besvara detta kan vi kolla på skillnaden i värdering mellan stora index som indexfonder ofta följer jämfört med mindre index. Jämför vi det stora amerikanska indexet S&P500s värdering med det bredare marknadsindexet Russell 2000 blir resultatet tvärtemot vad Ackman och Burry säger att det stora indexet S&P ser betydligt billigare ut på (P/E 26) jämfört med Russell 2000 (P/E 40).

Mot denna jämförelse kan man invända att Russell 2000 också är ett index som många passiva fonder följer. Det är dock svårare att hitta aggregerad data för mindre bolag som inte ingår i något index. I intervjun med Bloomberg pekade Burry ut små värdebolag som undervärderade då de inte täcks av indexfonder. Detta kan finnas stöd för då spreaden mellan tillväxt och värde är den största sedan IT-bubblan. Huruvida detta beror på ökad indexering är dock oklart och bilden är inte helt entydig.

Hur förbereder jag mig?

Det bästa sättet att förbereda sig för en eventuell indexbubbla är antagligen att följa det gamla grundtipset att diversifiera. Sprider du dina risker geografiskt och branschmässigt kommer du med största sannolikhet återhämta dig på sikt. Vill du läsa mer om hur du förbereder dig för en börskrasch får du gärna läsa vår artikel i ämnet.

För att avsluta med något positivt, har Ackman och Burry rätt i att marknaden blir allt mindre effektiv betyder det goda nyheter för alla stockpickers.

Postat av: KURT NILSSON